会社をやっていると、税金や保険について聞かれることがたまにあります。

ひととおり知っているはずの103万円の壁、130万円の壁について、うまく説明できなかったので、おさらいしました。

確定申告する必要はあるか?

旦那さんがサラリーマン。

そして、奥さんが個人事業主。

夫の会社には、奥さんは収入0円ということになっている。

そのため、夫は扶養控除を受け、また、家族手当等をもらっています。

そこで質問。

昨年130万円を超えたのだが確定申告をする必要はあるか?

答え:その程度の収入(失礼な言い方)でわざわざ確定申告をしなくてもバレません。(保証はしませんが)

税理士が聞いたら腰を抜かすような無責任な回答をして差し上げました。

実際バレないのだから仕方がない・・・

もしバレたとしても「脱税」や「タイホ」というレベルの金額でもないし、「知りませんでした。」「確定申告とかよくわかりません。」「すまそ。」で済むレベル。

なお、知り合いに対するアドバイスなので、この記事を参考になにかトラブルが発生してもブログ主は一切の責任を負いませんのであしからず。

【注意!】アルバイト、パートとは計算がまったく別

さて、まず103万円という金額は、パートやアルバイトの場合の「扶養イン」「扶養アウト」の金額なので、個人事業主はとりあえず無視してください。

個人事業主の場合は、金額以前に理解する言葉が2つあります。

この言葉を理解していないと、話そのものが理解できないので正確に理解してください。

収入とは

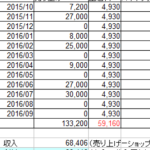

個人事業主にとっての収入とは、入ってきた金額。

つまり売上です。

モノを販売して銀行に振り込まれた総額であったり、仕事を委託してくれている企業などからもらったお金の全額のことです。

日常会話に出てくる「収入」は、言っている人によって「総額」を意味していたり「手取り」を意味していたり、あいまいです。

でも、個人事業主の「収入」とは、正確には「売上」のことです。

所得とは

それに対し所得とは、経費を差引いた残りの金額のこと。

年間130万円の収入があって、仕事用にパソコン、スマホを買って20万円の出費があったら、130-20=110万円が所得ということになります。

つまり、純利益のことです。

完全に手元にのこるお金のこと。

日常会話では、収入も所得も同じような意味で使われますが、個人事業主でいう所得は、売上から経費を引いて残った利益のことです。

扶養外れ、実は2種類ある

パートやアルバイトで年間の収入が103万円を超えたり、130万円を超えると「扶養から外れる」という話は、よく聞くと思います。

ここでいう「扶養」という言葉、実は2種類の意味があるんですよね。

扶養を外れると旦那の税金が高くなる

奥さんの収入が103万円未満だと、サラリーマン旦那の12月に書く「年末調整」で「妻収入0円につき38万円控除」となったりします。

控除は38万円税金が安くなるわけではないですよ。

「税金を計算する金額から38万円引くよ。」という意味です。

例えば、独身サラリーマンの年収が300万円なら所得税30万円になります。(税率はわかりやすく10%)。

でも、奥さんがいて、奥さんの収入ゼロということなら、夫の給料300万円から38万円引いた残りに税金がかかります。

300-38=262万円

所得税2万6200円。

なので控除38万円と言っても、たかだか税金が3800円安くなるだけです。

扶養外れて恐ろしいのは社会保険

扶養を外れるパターンは2種類あり、1つ目は旦那の税金がちょっと高くなるのは上にふれた通り。

扶養を外れて、一番恐ろしいのは社会保険です。

具体的には、健康保険と年金。

例えば、個人事業主の妻の収入が129万円の場合、夫の社会保険を使えるので自分で払う必要がありません。

保険証には自分の名前と夫の会社名が書かれています。

でも、個人事業主の妻の収入が150万円になったとしましょう。

そうすると、自分で社会保険を払う必要があり、その額、年間約40万円になります。

つまり、150万円稼いだのに手元には110万円しか残らなくなります。

これは悪意ある国の制度設計なのか、ミスってしまったのかわかりませんが、個人事業主として150万円くらいの所得は、もっとも損をする稼ぎ方と言っても良いかも知れません。

クソまじめに申告すればね!

103万円ではなく本当は48万円

実は、扶養を外れないのは所得が48万円以下のとき。

103万円は収入。

会社員、パートやアルバイトの場合は、収入が103万円の時、所得は48万円になります。

55万円の「給与所得控除」が引かれるから。

給与所得控除とは、個人事業主で言うところの経費のことです。

個人事業主の経費は人によってバラバラなので、売上が300万だろうが500万だろうが、最終的に「所得」が48万円以下であれば、扶養控除内ということです。

そこで活躍するのが確定申告なのです。

会社員やパートアルバイトの給料をテストの点数とするなら、採点するのは会社です。

一方、個人事業主は「自己採点」ということ。

自己採点なんで、ズルをしようと思えばいくらでもできますね。

自己採点をして税務署に提出しますが、成績の悪い人はスルーされます。

でも、めちゃめちゃ成績が良いのに、それを隠してアホのふりをしている(脱税)とツッコミが入ります。

法の抜け穴を行こう!

法律をガチガチに守って、クソ真面目にやっていると、どんどん手取りがなくなるのが、この国ニッポン。

確定申告を「うまく」利用することで、無税生活を送ることができます。

もちろん、健康保険は最安値、年金もマックスで全額免除というプランもあります。

確定申告をすると、副業がバレるとか、そういった側面もありますが、個人事業主の場合は、確定申告をすることで無税生活を送ることもできますし、奥さんであれば、永遠に夫の扶養に入ることだってできます。

法の抜け道というと大げさですが、具体的にいうと「経費として使ったレシート(領収書)を全部残しておく」ということです。

例えば、ヤマト運輸でメール便を配る人はクロネコメイトと言って個人事業主です。

時給制ではなく「平日1通いくら、土日は1通いくら」という契約でメール便を配ります。

「クロネコメイトをやってるけど、経費なんてほどんどないよ。自転車だって数年に1回しか買わないし。」って言うんですね。

たしかに、「経費」をまじめに解釈するとそうなるでしょう。

でも、世のプロ個人事業主は、経費の解釈が実に柔軟なんです。

だから、無税生活を送ることができるんです。

例えば、クロネコメイトをしていたとしても、「家族でパソコンを買った。」→「配達エリアのマップを確認するために買った。」と解釈して経費。

「お友達と飲みに行った。」→「クロネコメイト仲間と情報交換をするための交際費」と解釈。

「ソックスや手袋を買った。」→「作業服という消耗品を買った。」と解釈。

という感じで、買い物をするたびに経費という解釈で出費してレシートを残しておきます。

そして、確定申告に記入して、結果無税。

そして、扶養範囲内。

というワケです。

グレーゾーンが一番お得

クソ真面目に申告すると100%損をします。

逆に、バリバリブラックなことをすると捕まります。

その間を行くのが、一番マークされないし、お得なライフが送れるのです。

ファジーと言いますか、白でもなく黒でもないエリアをのらりくらりと進むのが無税生活であり、逃税生活ということです。

「みんなマスクつけてるから、つけなきゃ・・・」って言うくらい日本人はクソ真面目な人が多いですよね。

マスクは良いですけど収入に関しては、国の言う通りクソ真面目にやっていたら貧困になるだけですよ。

私の場合は株式会社をやっていて顧問税理士がいます。

それでも、無税生活を遅れているのは、まず税理士に気づかれないよう経費をあれこれ操作します。

ここで税理士に指摘されるようなことをすると、税務署にも当然のように指摘されます。

法人をやっている人は、「まずは顧問税理士を騙せ。」ですね。

脱税じゃないですよ。

ギリギリスレスレのやつです。

無税生活、稼いでも扶養以内セミナー

起業して25年くらいなるでしょうか。

税金の知識も社会保険の知識も、法律の抜け穴もそこそこマスターしてきました。

アルバイトやパートさん、個人事業主に向けて、無税生活を送るための確定申告のテクニック。

あるいは、個人事業主が逃税生活を送れるためのテクニック。

無税テクニックまるごとセミナーとかできたら楽しそう、って思いますけどね。

1万円も、もらえたら十分です。

セミナーを受けた人は100万円は200万円は普通にお得になるんじゃないでしょうか。

これを税理士や会計士がやるとタイイイーホされる危険がありますが、無資格者がやるとどうなんでしょうかね。

脱税を指南した税理士がたまに捕まっていますが、一般人が「教えて」も法律違反にはならないような気がします。