「個人事業主は、やり方によってはパラダイス。」ということは別のページで触れていますが、今回は年収500万円クラスの戦略について。

もし、個人事業主で年収500万円程度になるなら参考にしてください。

年収と売上の違いわかってる?

まず、個人事業主としての基礎知識として「年収」と「売上(収入)」の違いをわかっておく必要があります。

個人事業主が税金を計算するときの年収の正式な意味を言えますか?

年収とは1年間に入ってきたお金のことです。

つまり、売上のことです。

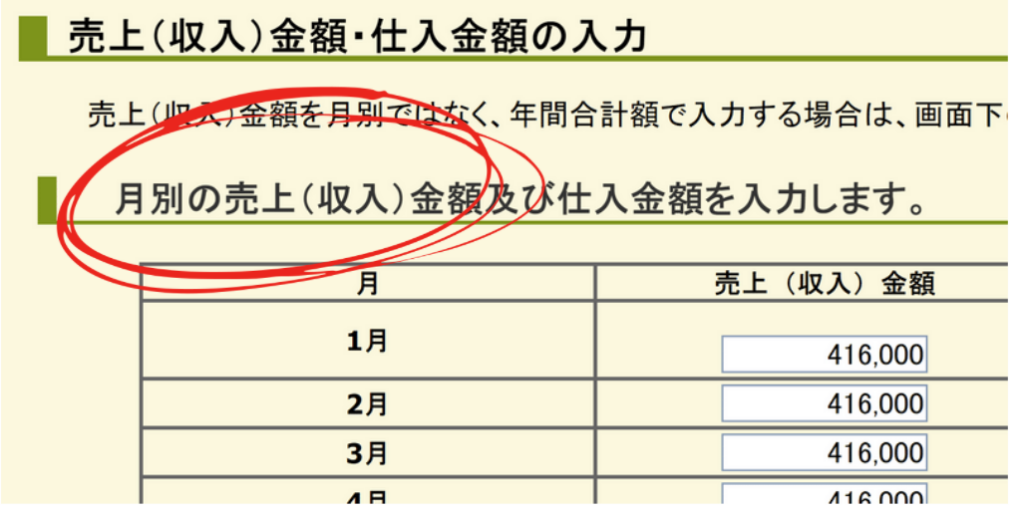

確定申告の入力画面を見てもわかるように売上(収入)とあります。

つまり、厳密には年収は手取りとは別ものなのです。

サラリーマンなら、総支給が500万円のときに「年収500万円」と言います。

税金や社会保険を引かれて手取りは400万ちょっとになりますかね。

引かれた税金や保険料は二度と返ってきませんから、年収だけ裕福かどうかなんてわからないわけです。

井戸端会議をするオバハンが年収や手取りの違いを知らなくても問題ないでしょう。

でも、個人事業主がこの違いを知らない場合はバカとしか言いようがないですね。

バカは人生損しますから注意したいですね。

年収500万円で税金なんて0円でしょう

さて、年収とは年間売上のこと。

個人事業主の年間売上(収入)が500万円のとき、税金はどうなるのか?

仕入れの発生するビジネス、仕入れのないビジネスなど、これは業種によります。

例えば、物販業の場合、年間売上(収入)が500万円あったとしても、仕入れが~300万円程度かかります。

すると、500-300=200万円。

そして、家賃や電気代、ネット回線費用、コピー用紙、交通費などの経費を差し引けば、どんな物販業でも「利益」はほとんど残らなくなります。

つまり、物販業で年収(年商)500万円の場合は、税金はゼロが当たり前ということになります。

では、フリーランスやアフィリエーター、ユーチューバーの場合はどうか。

仕入れがないので「売上(収入)=利益」になります。

物販業に当てはめると年商1,000万円以上に相当します。

仕入れのない業種の売上は、まるまる利益になりますが、経費がゼロということはないですよね。

ライターであれ、アフィリエーターであれ、ユーチューバーであれ、経費は100%使っています。

例えば、アフィリエーターの経費はサーバー代やネット回線費用ですね。

サーバー代年間1万円、回線費用5万円程度でしょか。

500-6=494万円

クソまじめに申告すると、ほぼ500万円の利益になります。

そんなバカなことをする人はいませんよね。

通常は経費を200万~300万くらい上げて、税金を限りなくゼロに近づけます。

それが確定申告のテクニックというものです

確定申告の知識テクニックで税金は0円

20年以上税理と付き合いがあり、その現場も見てきました。

税理士と付き合いがある個人事業主が年収500万円程度で税金を払っているのは見たことも聞いたこともないです。

もちろん、「私はお国のためにできるだけ多く納税するんだ!」という高尚なお考えの方は、それで良いと思います。

ぜひ、たっぷり納税してください。

でも、私も個人事業主をやっていますが、煩悩にまみれた俗人です。

税金など1円も払わず自分の懐を肥やしたいと思っています(^o^)。

だって、欲しいものもあるし、遊びたいしね。

そこで必要になるのが、税の知識、具体的には確定申告を作り上げるテクニックでしょう。

確定申告のテクニックさえ、マスターしてしまえば年収500万円だろうが年収600万円だろうが、上は年収3000万円くらいまでは税金をゼロにすることも可能です。

ちなみに、個人事業主だけをやっていたころ年収1,500万円くらいのときがありましたが1円も税金は払っていません。(その後法人化→今は、法人と個人事業主のハイブリッド型)

もちろん、脱税などせず合法的に、です。

確定申告のテクニックは、「知っているかしらないか。そして作れるか。」だけです。

確定申告を作るのに微分積分などの高度な数学知識はいりません。

日本語が理解できる能力と算数ができたら誰にでもできます。

この悪魔の税金を忘れていないか?

個人事業主の税金全部知っていますか?

所得税だけじゃないですよ。

列挙しましょう。

- 所得税

- 事業税(利益290万円以上の場合)

- 住民税(県と市)

- 消費税(年商1000万円以上)

年収500万円だと所得税くらいしか関係がありません。

が、しかしです。

他を忘れていませんか?

国民健康保険と国民年金です。

国民年金は月に定額で16,000円程度。

まあ、これは良いでしょう。

ところが、国民健康保険料は、課税所得を元に計算され、儲かれば儲かるほど高額な保険料になってしまいます。

健康保険の額を決めるのが「総所得金額」です。

この用語は確定申告では出てこないのでややこしいですが、総所得金額とは「売上-経費」の額です。

つまり、確定申告の扶養控除や配偶者控除など各種控除が引かれる前の金額にかかってくるわけです。

だから、年間利益が150万円で各種控除のあと「税金ゼロ円だ!\(^o^)/」と喜ぶのは、うっかり屋さんです。

まして、利益が500万円になろうものなら、所得税さんもビックリするような悪魔的なコスト(年間約60万)が発生してしまいます。

所得税だけに目が言っていると、個人のコストである「国民年金」や「国民健康保険料」をガッツリ取られて貧しくなってしまいかねません。

ちなみに、かしこい人は年金も半額や免除にしていますね。

年収300万の個人事業主タクシーの絶望

税理士事務所に遊びに行くと、確定申告の時期には、先生が顧問している各個人事業主や法人の決算書や確定申告を閲覧することができます。

本当はダメなんですけどね。

個人情報に厳しい先生は見せてくれませんが、ゆるい税理士は、むしろ積極的に見せてくれます。

個人事業主タクシードライバーの確定申告が大量に山積みされいたことがあって、こっそり覗くと、、、

経費をほとんど上げてなくて、年収300万円なのにしっかり所得税がかかってきていました。

いやぁ~先生もひどいですよね。

ちょっとアドバイスしてやれば、年収300万程度の売上で所得税なんてゼロで済ませられるのに・・・と思いました。

まあ、先生も確定申告だけ担当していて1件あたり安くお手伝いしているの「作るだけ」で済ませているとのことでした。

そりゃそうですよね。

年収300万円でも500万円でも、確定申告を自分でできない場合は、税理士にお金を払ってでも申告書を作ったほうが得する場合がほとんどです。

算数や日本語が苦手な方は税理士に頼ってください。

ちなみに、税理士の資格がないのに他人の確定申告書を作るのは違法です。

確定申告書の代理作成は税理士や会計士の独占業務ですからね。

こっそり、無資格でやっている人もいますけどね。

まあ、作ってあげても、自分(無資格者)のハンコさえを押さなければ100%バレませんが。

年収500万円の確定申告作成例【動画】

年収(年商)500万円の個人事業主だと、確定申告「こんな感じになるんじゃね?」的なシミュレーションをやってみました。

あくまでイメージなんで、参考程度にとどめておいてください。